HOY, LUNES 25 DE OCTUBRE:

LA BOLSA DE VALORES DE LIMA GANÓ + 0,75 % A 18905,22 PUNTOS ACUMULANDO EN LO QUE VA DEL AÑO UNA GANANCIA DE + 33,44%.

EN LO QUE VA DEL AÑO, OCUPA EL 3° EN EL RANKING BURSÁTIL DE TODA AMÉRICA.

LA BOLSA DE VALORES DE SANTIAGO DE CHILE GANÓ HOY + 0,58% A 3331,72 PUNTOS.

ENTRE EL 1 DE ENERO Y EL 25 DE OCTUBRE GANÓ + 34,62 %.

EN LO QUE VA DEL AÑO, OCUPA EL 2° LUGAR.

LA BOLSA DE VALORES DE BOGOTÁ, PERDIÓ HOY, - 0,31 % A 15866 PUNTOS.

ENTRE EL 1 DE ENERO Y EL 25 DE OCTUBRE GANÓ + 36,76 %.

EN LO QUE VA DEL AÑO, OCUPA EL 1° LUGAR EN TODA AMÉRICA.

Financial KAPITAL te desea siempre lo mejor! El crecimiento económico potencial del Perú es 4 por ciento anual. Para el 2022, el PBI de Perú crecerá 3,60% anual. El FMI recortó de 5,40% anual a 5,10% anual el crecimiento económico mundial por causa del impacto recesivo de OmicronVariant. ¡Feliz Navidad y Prosperidad en el 2022 te desea el equipo económico de Financial KAPITAL. Miércoles 22 de diciembre FELIZ AÑO 2022 PERÚ!!!

Buscar este blog

lunes, 25 de octubre de 2010

25/10: LIMA: BOLSA SUBIÓ + 0,75 % A 18905,22 PUNTOS.

ENTRE EL 1 DE ENERO Y EL 25 DE OCTUBRE LA RENTABILIDAD ACUMULADA PROMEDIO GENERAL DE LA BOLSA DE VALORES DE LIMA LLEGÓ A +33,44 %.

IGBVL 18905,22 PUNTOS.

SUBIÓ 0,75%.

ISBVL 27656,49 PUNTOS.

SUBIÓ 0,85%.

INCA 111,15 PUNTOS.

SUBIÓ 0,95%.

ISP-15 32600,68 PUNTOS.

SUBIÓ 0,85%.

IGBVL 18905,22 PUNTOS.

SUBIÓ 0,75%.

ISBVL 27656,49 PUNTOS.

SUBIÓ 0,85%.

INCA 111,15 PUNTOS.

SUBIÓ 0,95%.

ISP-15 32600,68 PUNTOS.

SUBIÓ 0,85%.

25/10: LIMA: EURO SUBIÓ + 0,26% A 3,903 NUEVOS SOLES.

EL PRECIO DE VENTA DEL EURO SUBIÓ + 0,26 % CERRANDO A 3,903 NUEVOS SOLES VERSUS LOS 3,893 NUEVOS SOLES DEL VIERNES PREVIO

EN LOS ÚLTIMOS 12 MESES, EL PRECIO DE VENTA DEL EURO CAYÓ - 9,44 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

Tipo de cambio

(S/. por Euro €)

Oct.25 M Oct.22

Cierre venta: 3,903 NUEVOS SOLES. 3,893

VARIACIÓN DIARIA: + 0,26 %.

Fuente: BCRP

EN LOS ÚLTIMOS 12 MESES, EL PRECIO DE VENTA DEL EURO CAYÓ - 9,44 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

Tipo de cambio

(S/. por Euro €)

Oct.25 M Oct.22

Cierre venta: 3,903 NUEVOS SOLES. 3,893

VARIACIÓN DIARIA: + 0,26 %.

Fuente: BCRP

25/10: DÓLAR CAYÓ -0,04% A 2,793 NUEVOS SOLES.

EL PRECIO DE VENTA DEL DÓLAR CAYÓ - 0,04% CERRANDO A 2,793 NUEVOS SOLES VERSUS LOS 2,794 DEL VIERNES PREVIO.

AUTORIDAD MONETARIA, BCRP, NO INTERVINO EN EL MERCADO CAMBIARIO LOCAL.

EL PRECIO DE VENTA DEL DÓLAR ABRIÓ A 2,794 NUEVOS SOLES Y CERRÓ A 2,793 NUEVOS SOLES.

HOY, LUNES 25 DE OCTUBRE, EL DÓLAR TUVO UN MÍNIMO DE 2,791 NUEVOS SOLES; UN MÁXIMO DE 2,794; Y UN PROMEDIO DE 2,7927 NUEVOS SOLES.

ENTRE EL 1 DE ENERO Y EL 25 DE OCTUBRE,EL PRECIO DE VENTA DEL DÓLAR CAYÓ -3,26 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

EN LOS ÚLTIMOS 12 MESES, EL PRECIO DE VENTA DEL DÓLAR PERDIÓ - 2,72 % FRENTE A LA MONEDA LOCAL, EL NUEVO SOL.

Tipo de cambio interbancario venta (S/. por US$)

Oct.25 Oct.22

Mínimo: 2,7910 NUEVOS SOLES. 2,7930

Máximo: 2,7940 NUEVOS SOLES. 2,7960

Promedio: 2,7927 2,794

Cotización Oct.25 Oct.22

Apertura: 2,794 NUEVOS SOLES. 2,796

Cierre: 2,793 NUEVOS SOLES. 2,794

VARIACIÓN DIARIA: - 0,04 %.

Fuente: BCRP

AUTORIDAD MONETARIA, BCRP, NO INTERVINO EN EL MERCADO CAMBIARIO LOCAL.

EL PRECIO DE VENTA DEL DÓLAR ABRIÓ A 2,794 NUEVOS SOLES Y CERRÓ A 2,793 NUEVOS SOLES.

HOY, LUNES 25 DE OCTUBRE, EL DÓLAR TUVO UN MÍNIMO DE 2,791 NUEVOS SOLES; UN MÁXIMO DE 2,794; Y UN PROMEDIO DE 2,7927 NUEVOS SOLES.

ENTRE EL 1 DE ENERO Y EL 25 DE OCTUBRE,EL PRECIO DE VENTA DEL DÓLAR CAYÓ -3,26 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

EN LOS ÚLTIMOS 12 MESES, EL PRECIO DE VENTA DEL DÓLAR PERDIÓ - 2,72 % FRENTE A LA MONEDA LOCAL, EL NUEVO SOL.

Tipo de cambio interbancario venta (S/. por US$)

Oct.25 Oct.22

Mínimo: 2,7910 NUEVOS SOLES. 2,7930

Máximo: 2,7940 NUEVOS SOLES. 2,7960

Promedio: 2,7927 2,794

Cotización Oct.25 Oct.22

Apertura: 2,794 NUEVOS SOLES. 2,796

Cierre: 2,793 NUEVOS SOLES. 2,794

VARIACIÓN DIARIA: - 0,04 %.

Fuente: BCRP

25/10:BRASIL, RUSIA, INDIA, CHINA EN LA MIRA.

MERCADOS DE VALORES DE BRASIL; RUSIA; INDIA Y CHINA REDLOBARÍAN RENTABILIDAD.

“El Índice MSCI BRIC de acciones en Brasil, Rusia, India y China se ha

disparado 164% de su mínimo del 2008”.

Los mercados de acciones en los

mayores países en vías de desarrollo pueden duplicarse

conforme el estímulo monetario de la Reserva

Federal devuelve las tasaciones a su apogeo

del 2008, según Dylan Grice, estratega global

de Société Générale SA.

Los inversores han volcado cantidades sin

precedentes de dinero en fondos de acciones de

mercados emergentes este año conforme los tipos

de interés referenciales de EE.UU. cercanos

a cero atizaron la demanda de activos de mayor

rendimiento en el exterior, según datos de EPFR

Global.

El presidente de la FED, Ben S. Bernanke,

indicó la semana pasada que puede justificarse

más estímulo monetario después de que US$ 1.7

billones de compras de deuda no lograron alentar

el crecimiento.

Los bajos tipos de interés durante el mandato del predecesor

de Bernanke, Alan Greenspan, contribuyeron a atizar la bonanza residencial

de EE.UU. y su ulterior colapso, que precipitó la

recesión financiera global hace dos años, señalan economistas como

John Taylor, de la Universidad de Stanford.

El Índice MSCI BRIC de acciones en Brasil, Rusia,

India y China se ha disparado 164% de su mínimo

del 2008, batiendo el avance de 40% en el

Índice Standard & Poor’s 500.

“

Si los bancos centrales saben algo, es cómo inflar burbujas”, escribió Grice, domiciliado en Londres, quien fue calificado el segundo estratega

de máximo rango después de Albert Edwards, de SocGen, en la encuesta Pan-Europe 2010 de Thomson Extel, en un informe de

investigación enviado hoy por correo electrónico.

Las acciones en los mercados del BRIC cotizan a un descuento respecto del Standard & Poor’s 500 basado en una medida de ganancias ajustada a ciclos económicos, estima Grice.

FUENTE: BLOOMBERG.

“El Índice MSCI BRIC de acciones en Brasil, Rusia, India y China se ha

disparado 164% de su mínimo del 2008”.

Los mercados de acciones en los

mayores países en vías de desarrollo pueden duplicarse

conforme el estímulo monetario de la Reserva

Federal devuelve las tasaciones a su apogeo

del 2008, según Dylan Grice, estratega global

de Société Générale SA.

Los inversores han volcado cantidades sin

precedentes de dinero en fondos de acciones de

mercados emergentes este año conforme los tipos

de interés referenciales de EE.UU. cercanos

a cero atizaron la demanda de activos de mayor

rendimiento en el exterior, según datos de EPFR

Global.

El presidente de la FED, Ben S. Bernanke,

indicó la semana pasada que puede justificarse

más estímulo monetario después de que US$ 1.7

billones de compras de deuda no lograron alentar

el crecimiento.

Los bajos tipos de interés durante el mandato del predecesor

de Bernanke, Alan Greenspan, contribuyeron a atizar la bonanza residencial

de EE.UU. y su ulterior colapso, que precipitó la

recesión financiera global hace dos años, señalan economistas como

John Taylor, de la Universidad de Stanford.

El Índice MSCI BRIC de acciones en Brasil, Rusia,

India y China se ha disparado 164% de su mínimo

del 2008, batiendo el avance de 40% en el

Índice Standard & Poor’s 500.

“

Si los bancos centrales saben algo, es cómo inflar burbujas”, escribió Grice, domiciliado en Londres, quien fue calificado el segundo estratega

de máximo rango después de Albert Edwards, de SocGen, en la encuesta Pan-Europe 2010 de Thomson Extel, en un informe de

investigación enviado hoy por correo electrónico.

Las acciones en los mercados del BRIC cotizan a un descuento respecto del Standard & Poor’s 500 basado en una medida de ganancias ajustada a ciclos económicos, estima Grice.

FUENTE: BLOOMBERG.

25/10:PERÚ:EL BANCO LÍDER FRENTE A LOS CAPITALES GOLONDRINOS.

El por qué y qué hacer con los flujos de corto plazo

Alonso Segura Vasi (*)

En los últimos meses, se han observado volúmenes crecientes de capitales de corto plazo hacia el país, lo cual ha generado preocupación y motivado una intensa discusión.

A manera de ejemplo, la participación en la tenencia de bonos soberanos de parte de no residentes ha aumentado desde 19% en diciembre pasado, hasta 32%, actualmente.

Es necesario entender por qué se está produciendo un incremento en estos flujos, y qué tipo de problemas pueden generar en la economía, para comprender la racionalidad de medidas correctivas.

La recuperación de la crisis muestra comportamientos diferenciados entre las economías desarrolladas y las emergentes, como la peruana. Las primeras muestran una recuperación lenta y frágil, lo cual está llevando a que algunas de ellas, incluyendo la de EE.UU., evalúen una nueva ronda de estímulos monetarios cuantitativos. En términos sencillos, esto significa una mayor inyección de liquidez, en un entorno en el que las tasas de interés ya se encuentran en niveles históricamente bajos, y que se anticipa que continúen así por un período largo.

¿Hacia dónde podría dirigirse parte de esta mayor liquidez?

A instrumentos de inversión en emergentes como el Perú, que tienen mejores fundamentos económicos relativos tanto al pasado, como a las economías desarrolladas.

La fortaleza de la recuperación por nuestras latitudes ha tenido también por resultado que, en muchos casos, ya nos encontremos en un franco proceso de subida de tasas de interés, lo cual hace más rentables a dichas inversiones.

¿Por qué podría ser perjudicial para la economía que sigan incrementándose los flujos de corto plazo?

Si bien no siempre es así, estos flujos se tornan problemáticos cuando pueden generar desequilibrios macroeconómicos.

El efecto más conocido es la presión apreciatoria que llegan a desencadenar, resultando en un tipo de cambio por debajo del que se podría considerar de equilibrio, con efectos graves de pérdidas de competitividad en sectores exportadores.

Efectos alternativos a veces se manifiestan a través de booms crediticios por encima de lo que el crecimiento de la economía requiere.

La expansión de liquidez que se produce localmente, además, puede traducirse en presiones inflacionarias y burbujas en precios de activos.

Por último, a diferencia de los flujos de largo plazo, existen mayores riesgos de que estos flujos de corto plazo se reviertan sin previo aviso, con la volatilidad que ello genera.

En situaciones en que se anticipa este tipo de distorsiones, es cuando se evalúa la adopción de medidas de carácter macro-prudencial, que es lo que ha estado ocurriendo en el caso peruano.

El BCR ha incrementado sustancialmente el ritmo de acumulación de reservas vía compra de dólares en los últimos meses, esterilizando buena parte de estas compras.

Sin embargo, cuando esta herramienta es insuficiente, y cuando bajar tasas de interés para reducir la rentabilidad de estos flujos no es una opción, es que se requieren medidas complementarias de corte fiscal para apoyar los esfuerzos del lado monetario.

La reducción del gasto público permite mitigar el impulso en precios, particularmente no transables.

Adicionalmente, la búsqueda de metas fiscales más ambiciosas permite al Tesoro Público realizar mayores compras netas de dólares, compensando presiones apreciatorias.

Sería bueno tener noticias en ese frente.

Por último, están otras medidas de corte regulatorio/prudencial, algunas de las cuales, en el caso peruano, ya están siendo implementadas, mientras hay otras actualmente en discusión.

En estos casos, es importante una coordinación cercana MEF/BCR/SBS, así como tomar en consideración la retroalimentación que pudiese recibirse de los agentes del mercado.

Debemos tener en cuenta que el diseño de medidas regulatorias depende de las idiosincrasias de cada país, y en ese sentido, la experiencia internacional sirve solamente como referencia. También hay que recordar que la conveniencia o no de medidas específicas, tendrá que analizarse caso por caso, pues la evidencia histórica internacional sugiere que no necesariamente medidas de este tipo son siempre eficaces. Habrá que ir sopesando, también, las distorsiones que se busca corregir, frente a aquellas que pudieran generarse.

(*): Economista Jefe del Banco de Crédito.

Alonso Segura Vasi (*)

En los últimos meses, se han observado volúmenes crecientes de capitales de corto plazo hacia el país, lo cual ha generado preocupación y motivado una intensa discusión.

A manera de ejemplo, la participación en la tenencia de bonos soberanos de parte de no residentes ha aumentado desde 19% en diciembre pasado, hasta 32%, actualmente.

Es necesario entender por qué se está produciendo un incremento en estos flujos, y qué tipo de problemas pueden generar en la economía, para comprender la racionalidad de medidas correctivas.

La recuperación de la crisis muestra comportamientos diferenciados entre las economías desarrolladas y las emergentes, como la peruana. Las primeras muestran una recuperación lenta y frágil, lo cual está llevando a que algunas de ellas, incluyendo la de EE.UU., evalúen una nueva ronda de estímulos monetarios cuantitativos. En términos sencillos, esto significa una mayor inyección de liquidez, en un entorno en el que las tasas de interés ya se encuentran en niveles históricamente bajos, y que se anticipa que continúen así por un período largo.

¿Hacia dónde podría dirigirse parte de esta mayor liquidez?

A instrumentos de inversión en emergentes como el Perú, que tienen mejores fundamentos económicos relativos tanto al pasado, como a las economías desarrolladas.

La fortaleza de la recuperación por nuestras latitudes ha tenido también por resultado que, en muchos casos, ya nos encontremos en un franco proceso de subida de tasas de interés, lo cual hace más rentables a dichas inversiones.

¿Por qué podría ser perjudicial para la economía que sigan incrementándose los flujos de corto plazo?

Si bien no siempre es así, estos flujos se tornan problemáticos cuando pueden generar desequilibrios macroeconómicos.

El efecto más conocido es la presión apreciatoria que llegan a desencadenar, resultando en un tipo de cambio por debajo del que se podría considerar de equilibrio, con efectos graves de pérdidas de competitividad en sectores exportadores.

Efectos alternativos a veces se manifiestan a través de booms crediticios por encima de lo que el crecimiento de la economía requiere.

La expansión de liquidez que se produce localmente, además, puede traducirse en presiones inflacionarias y burbujas en precios de activos.

Por último, a diferencia de los flujos de largo plazo, existen mayores riesgos de que estos flujos de corto plazo se reviertan sin previo aviso, con la volatilidad que ello genera.

En situaciones en que se anticipa este tipo de distorsiones, es cuando se evalúa la adopción de medidas de carácter macro-prudencial, que es lo que ha estado ocurriendo en el caso peruano.

El BCR ha incrementado sustancialmente el ritmo de acumulación de reservas vía compra de dólares en los últimos meses, esterilizando buena parte de estas compras.

Sin embargo, cuando esta herramienta es insuficiente, y cuando bajar tasas de interés para reducir la rentabilidad de estos flujos no es una opción, es que se requieren medidas complementarias de corte fiscal para apoyar los esfuerzos del lado monetario.

La reducción del gasto público permite mitigar el impulso en precios, particularmente no transables.

Adicionalmente, la búsqueda de metas fiscales más ambiciosas permite al Tesoro Público realizar mayores compras netas de dólares, compensando presiones apreciatorias.

Sería bueno tener noticias en ese frente.

Por último, están otras medidas de corte regulatorio/prudencial, algunas de las cuales, en el caso peruano, ya están siendo implementadas, mientras hay otras actualmente en discusión.

En estos casos, es importante una coordinación cercana MEF/BCR/SBS, así como tomar en consideración la retroalimentación que pudiese recibirse de los agentes del mercado.

Debemos tener en cuenta que el diseño de medidas regulatorias depende de las idiosincrasias de cada país, y en ese sentido, la experiencia internacional sirve solamente como referencia. También hay que recordar que la conveniencia o no de medidas específicas, tendrá que analizarse caso por caso, pues la evidencia histórica internacional sugiere que no necesariamente medidas de este tipo son siempre eficaces. Habrá que ir sopesando, también, las distorsiones que se busca corregir, frente a aquellas que pudieran generarse.

(*): Economista Jefe del Banco de Crédito.

25/10: PERÚ: ACCIONES LÍDERES.

ENTRE EL 1 DE ENERO Y EL 22 DE OCTUBRE LAS TRES ACCIONES MÁS RENTABLES DEL MERCADO DE VALORES DE LIMA FUERON:

1. FALABELLA PERÚ comunes :RENTABILIDAD: + 647,29 % PRECIO/ACCIÓN: S/. 6,11

2. MINERA JUNIOR "RÍO ALTO": RENTABILIDAD: + 266,67 % PRECIO/ACCIÓN:

$ 1,32 GANANCIA SEMANAL: + 1,54%

3. EDITORA "EL COMERCIO" inversión : RENTABILIDAD: + 174,52 %

EL VIERNES 22 DE OCTUBRE, LA BOLSA DE VALORES DE LIMA SUBIÓ EN + 1,50 % A 18764,90 PUNTOS.

LA RENTABILIDAD PROMEDIO GENERAL DE LA BOLSA DE VALORES DE LIMA, ENTRE EL 1 DE ENERO Y EL 22 DE OCTUBRE, ES DE : + 32,45 % UBICÁNDOSE EN EL TERCER LUGAR A NIVEL DE LAS BOLSA DE VALORES MÁS IMPORTANTES DEL MUNDO.

1. FALABELLA PERÚ comunes :RENTABILIDAD: + 647,29 % PRECIO/ACCIÓN: S/. 6,11

2. MINERA JUNIOR "RÍO ALTO": RENTABILIDAD: + 266,67 % PRECIO/ACCIÓN:

$ 1,32 GANANCIA SEMANAL: + 1,54%

3. EDITORA "EL COMERCIO" inversión : RENTABILIDAD: + 174,52 %

EL VIERNES 22 DE OCTUBRE, LA BOLSA DE VALORES DE LIMA SUBIÓ EN + 1,50 % A 18764,90 PUNTOS.

LA RENTABILIDAD PROMEDIO GENERAL DE LA BOLSA DE VALORES DE LIMA, ENTRE EL 1 DE ENERO Y EL 22 DE OCTUBRE, ES DE : + 32,45 % UBICÁNDOSE EN EL TERCER LUGAR A NIVEL DE LAS BOLSA DE VALORES MÁS IMPORTANTES DEL MUNDO.

viernes, 22 de octubre de 2010

22/10: LIMA: BOLSA SUBIÓ + 1,50% A 18764,90 PUNTOS.

ENTRE EL 1 DE ENERO Y EL 22 DE OCTUBRE, LA RENTABILIDAD ACUMULADA DE LA BOLSA DE VALORES DE LIMA LLEGÓ A + 32,45 %.

IGBVL 18764,90

1,50%.

ISBVL 27424,70

2,05%.

INCA 110,10

1,43%.

ISP-15 32327,45

2,05%.

IGBVL 18764,90

1,50%.

ISBVL 27424,70

2,05%.

INCA 110,10

1,43%.

ISP-15 32327,45

2,05%.

22/10: PERÚ: EURO SUBIÓ + 0,05 % A 3,893 NUEVOS SOLES.

HOY, VIERNES 22 DE OCTUBRE, EL PRECIO DE VENTA DEL EURO CERRÓ A 3,893 NUEVOS SOLES SUBIÓ+ 0,05% VERSUS 3,891 DE AYER JUEVES 21 DE OCTUBRE.

EN LOS ÚLTIMOS 12 MESES , EL PRECIO DE VENTA DEL EURO CAYÓ - 9,48 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

Tipo de cambio

(S/. por Euro €)

Oct.22 Oct.21

Cierre venta: 3,893 3,891

VARIACIÓN DIARIA: + 0,05 %.

Fuente: BCRP

EN LOS ÚLTIMOS 12 MESES , EL PRECIO DE VENTA DEL EURO CAYÓ - 9,48 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

Tipo de cambio

(S/. por Euro €)

Oct.22 Oct.21

Cierre venta: 3,893 3,891

VARIACIÓN DIARIA: + 0,05 %.

Fuente: BCRP

22/10: DÓLAR ESTABLE A 2,794 NUEVOS SOLES.

HOY, VIERNES 22 DE OCTUBRE , EL PRECIO DE VENTA DEL DÓLAR CERRÓ A 2,794 NUEVOS SOLES, ESTABLE FRENTE A LA COTIZACIÓN DE LA VÍSPERA.

HOY EL BANCO CENTRAL DE RESERVA, BCRP, NO INTERVINO EN EL MERCADO CAMBIARIO PERUANO.

EL PRECIO DE VENTA DEL DÓLAR ABRIÓ A 2,796 NUEVOS SOLES Y CERRÓ A 2,794 NUEVOS SOLES.

HOY, VIERNES 22 DE OCTUBRE, EL TIPO DE CAMBIO INTERBANCARIO VENTA DEL DÓLAR TUVO UN MÍNIMO DE 2,793 NUEVOS SOLES; UN MÁXIMO DE 2,796 NUEVOS SOLES Y UN PROMEDIO DE 2,7947 NUEVOS SOLES.

ENTRE EL 1 DE ENERO Y EL 22 DE OCTUBRE, EL PRECIO DE VENTA DEL DÓLAR PERDIÓ - 3,22 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

EN LOS ÚLTIMOS 12 MESES, EL PRECIO DE VENTA DEL DÓLAR CAYÓ - 2,38 % FRENTE A LA MONEDA LOCAL, EL NUEVO SOL.

Tipo de cambio interbancario venta (S/. por US$)

Oct.22 Oct.21

Mínimo: 2,7930 2,7910

Máximo: 2,7960 2,7950

Promedio: 2,7947 NUEVOS SOLES. 2,7929

Cotización Oct.22 Oct.21

Apertura: 2,796 2,791

Cierre: 2,794 NUEVOS SOLES. 2,794

VARIACIÓN DIARIA: 0 %.

HOY EL BANCO CENTRAL DE RESERVA, BCRP, NO INTERVINO EN EL MERCADO CAMBIARIO PERUANO.

EL PRECIO DE VENTA DEL DÓLAR ABRIÓ A 2,796 NUEVOS SOLES Y CERRÓ A 2,794 NUEVOS SOLES.

HOY, VIERNES 22 DE OCTUBRE, EL TIPO DE CAMBIO INTERBANCARIO VENTA DEL DÓLAR TUVO UN MÍNIMO DE 2,793 NUEVOS SOLES; UN MÁXIMO DE 2,796 NUEVOS SOLES Y UN PROMEDIO DE 2,7947 NUEVOS SOLES.

ENTRE EL 1 DE ENERO Y EL 22 DE OCTUBRE, EL PRECIO DE VENTA DEL DÓLAR PERDIÓ - 3,22 % FRENTE A LA MONEDA PERUANA, EL NUEVO SOL.

EN LOS ÚLTIMOS 12 MESES, EL PRECIO DE VENTA DEL DÓLAR CAYÓ - 2,38 % FRENTE A LA MONEDA LOCAL, EL NUEVO SOL.

Tipo de cambio interbancario venta (S/. por US$)

Oct.22 Oct.21

Mínimo: 2,7930 2,7910

Máximo: 2,7960 2,7950

Promedio: 2,7947 NUEVOS SOLES. 2,7929

Cotización Oct.22 Oct.21

Apertura: 2,796 2,791

Cierre: 2,794 NUEVOS SOLES. 2,794

VARIACIÓN DIARIA: 0 %.

22/10:Nueva Sociedad Administradora de Fondos de Inversión.

Conasev autorizó el funcionamiento de Macrocapitales SAFI.

La entidad autorizó la inscripción de la firma en la sección correspondiente del Registro Público del Mercado de Valores.

La Comisión de Nacional Supervisora de Empresas y Valores (Conasev) autorizó el funcionamiento de Macrocapitales Sociedad Administradora de Fondos de Inversión (SAFI).

De acuerdo a la resolución de la Conasev , Macrocapitales operará como SAFI bajo la denominación de Macrocapitales SAFI.

Asimismo, se autoriza la inscripción de Macrocapitales SAFI en la sección correspondiente del Registro Público del Mercado de Valores (RPMV).

Macrocapitales SAFI está integrada por los economistas Drago Kisic, Elmer Cuba, Gonzalo Tamayo, Manuel Salazar, Mateo Moreyra, Mónica Com, Raúl Salazar, Roger Espinoza, Piero Ghezi, Dulio Costa y Enrique Castellanos.

A la fecha, la Conasev ha autorizado el funcionamiento de alrededor 20 SAFI, las mismas que operan en el mercado peruano.

La entidad autorizó la inscripción de la firma en la sección correspondiente del Registro Público del Mercado de Valores.

La Comisión de Nacional Supervisora de Empresas y Valores (Conasev) autorizó el funcionamiento de Macrocapitales Sociedad Administradora de Fondos de Inversión (SAFI).

De acuerdo a la resolución de la Conasev , Macrocapitales operará como SAFI bajo la denominación de Macrocapitales SAFI.

Asimismo, se autoriza la inscripción de Macrocapitales SAFI en la sección correspondiente del Registro Público del Mercado de Valores (RPMV).

Macrocapitales SAFI está integrada por los economistas Drago Kisic, Elmer Cuba, Gonzalo Tamayo, Manuel Salazar, Mateo Moreyra, Mónica Com, Raúl Salazar, Roger Espinoza, Piero Ghezi, Dulio Costa y Enrique Castellanos.

A la fecha, la Conasev ha autorizado el funcionamiento de alrededor 20 SAFI, las mismas que operan en el mercado peruano.

22/10:PERÚ Y LA "GUERRA DE MONEDAS".

ENTRE EL VIERNES 22 Y EL SÁBADO 23 DE OCTUBRE, SE VIENE REALIZANDO EN COREA DEL SUR, LA REUNIÓN DE LOS MINISTROS DE ECONOMÍA Y FINANZAS DE LOS 20 PAISES MÁS DESARROLLADOS DEL MUNDO, G-20, PRESIDIDOS POR EL MINISTRO DE FINANZAS DE CANADÁ, DONDE EL PRINIPAL PUNTO DE AGENDA ES LA MEDIDA DE SOLUCIÓN FRENTE A LA "GUERRA DE MONEDAS", QUE PERJUDICA LA RECUPERACIÓN ECONÓMICA MUNDIAL.

EN ESTE CONTEXTO, LA SUPERINTENDENCIA DE BANCA Y SEGUROS, SBS; EL MINISTERIO DE ECONOMÍA Y FINANZAS, MEF; Y , EL BANCO CENTRAL DE RESERVA DEL PERÚ, COORDINAN ACCIONES PARA TRANQUILIZAR LAS OSCILACIONES DEL DÓLAR EN EL MERCADO CAMBIARIO LOCAL.

La Superintendencia de Banca y Seguros (SBS) quiere evitar que las operaciones financieras de los bancos en moneda extranjera continúen presionando a la baja del dólar.

Por ello, la entidad publicó en su página web un proyecto de resolución que plantea limitar la posición en instrumentos financieros en dólares. La propuesta en sí señala que los bancos no podrán tener posiciones netas de 'forwards’ (contratos de compra de dólares a futuro) menores a 90 días (corto plazo) mayores al 25% del patrimonio efectivo de la entidad financiera o a que supere los S/.500 millones.

Al respecto, el gerente general del Banco de Crédito (BCP), Walter Bayly, confirmó que el límite pretende evitar una mayor devaluación del dólar, pero sostuvo que debería aplicarse solo a operaciones con clientes no residentes (extranjeros).

Consultado sobre las posibles medidas para frenar la llegada de capital especulativo que presiona a la baja del tipo de cambio, el ministro de Economía, Ismael Benavides, aclaró que esa labor le corresponde al Banco Central de Reserva (BCR) y que su despacho continuará colaborando mediante la compra de dólares. “El Tesoro viene adquiriendo US$100 millones al mes”, anotó.

En tanto, el viceministro de Economía, Carlos Casas, anotó que el BCR evalúa medidas administrativas para frenar la caída del dólar, pero aseguró que no se contempla un impuesto a los capitales especulativos. No obstante, estimó que el billete verde se recuperará a un nivel de S/.2.80 a fin de año. Descartó, asimismo, mantener la actual tasa del drawback (devolución de impuestos a los exportadores), la que se reducirá de 6.5% a 5% en diciembre.

Finalmente, Casas adelantó que se elevará por encima de 7% la tasa de crecimiento del PBI de 2010.

EN ESTE CONTEXTO, LA SUPERINTENDENCIA DE BANCA Y SEGUROS, SBS; EL MINISTERIO DE ECONOMÍA Y FINANZAS, MEF; Y , EL BANCO CENTRAL DE RESERVA DEL PERÚ, COORDINAN ACCIONES PARA TRANQUILIZAR LAS OSCILACIONES DEL DÓLAR EN EL MERCADO CAMBIARIO LOCAL.

La Superintendencia de Banca y Seguros (SBS) quiere evitar que las operaciones financieras de los bancos en moneda extranjera continúen presionando a la baja del dólar.

Por ello, la entidad publicó en su página web un proyecto de resolución que plantea limitar la posición en instrumentos financieros en dólares. La propuesta en sí señala que los bancos no podrán tener posiciones netas de 'forwards’ (contratos de compra de dólares a futuro) menores a 90 días (corto plazo) mayores al 25% del patrimonio efectivo de la entidad financiera o a que supere los S/.500 millones.

Al respecto, el gerente general del Banco de Crédito (BCP), Walter Bayly, confirmó que el límite pretende evitar una mayor devaluación del dólar, pero sostuvo que debería aplicarse solo a operaciones con clientes no residentes (extranjeros).

Consultado sobre las posibles medidas para frenar la llegada de capital especulativo que presiona a la baja del tipo de cambio, el ministro de Economía, Ismael Benavides, aclaró que esa labor le corresponde al Banco Central de Reserva (BCR) y que su despacho continuará colaborando mediante la compra de dólares. “El Tesoro viene adquiriendo US$100 millones al mes”, anotó.

En tanto, el viceministro de Economía, Carlos Casas, anotó que el BCR evalúa medidas administrativas para frenar la caída del dólar, pero aseguró que no se contempla un impuesto a los capitales especulativos. No obstante, estimó que el billete verde se recuperará a un nivel de S/.2.80 a fin de año. Descartó, asimismo, mantener la actual tasa del drawback (devolución de impuestos a los exportadores), la que se reducirá de 6.5% a 5% en diciembre.

Finalmente, Casas adelantó que se elevará por encima de 7% la tasa de crecimiento del PBI de 2010.

22/10:EL MEF FRENTE A LOS CAPITALES GOLONDRINOS.

Consultado sobre las posibles medidas para frenar la llegada de capital especulativo que presiona a la baja del tipo de cambio, el ministro de Economía, Ismael Benavides, aclaró que esa labor le corresponde al Banco Central de Reserva (BCR) y que su despacho continuará colaborando mediante la compra de dólares.

“El Tesoro viene adquiriendo US$100 millones al mes”, anotó.

“El Tesoro viene adquiriendo US$100 millones al mes”, anotó.

22/10: MEF: PERÚ CRECERÁ MÁS DEL 7% EN 2010.

El viceministro de Economía, Carlos Casas, anotó que el BCR evalúa medidas administrativas para frenar la caída del dólar, pero aseguró que no se contempla un impuesto a los capitales especulativos.

No obstante, estimó que el billete verde se recuperará a un nivel de S/.2.80 a fin de año.

Descartó, asimismo, mantener la actual tasa del drawback (devolución de impuestos a los exportadores), la que se reducirá de 6.5% a 5% en diciembre.

Finalmente, el viceministro de Economía del Perú, adelantó que se elevará por encima de 7% la tasa de crecimiento del PBI de 2010.

No obstante, estimó que el billete verde se recuperará a un nivel de S/.2.80 a fin de año.

Descartó, asimismo, mantener la actual tasa del drawback (devolución de impuestos a los exportadores), la que se reducirá de 6.5% a 5% en diciembre.

Finalmente, el viceministro de Economía del Perú, adelantó que se elevará por encima de 7% la tasa de crecimiento del PBI de 2010.

22/10:¿INFLACIÓN POR AUMENTO DE COSTOS LABORALES?

SITUACIÓN DEL MERCADO LABORAL PERUANO EN ÚLTIMO TRIMESTRE DEL 2010.

A CONTINUACIÓN EL PUNTO DE VISTA DE UN ECONOMISTA EXPERIMENTADO EN EL DESARROLLO EMPRESARIAL PERUANO:

Se está produciendo lo que aparenta ser un contrasentido.

Muchas empresas están empezando a tener problemas para contratar gente.

En tanto, las cifras del INEI señalan que hay un desempleo relativamente grande, y se sabe que hay mucho subempleo.

¿Cómo se explica esta situación?

Primero, muchas personas que buscan trabajo no tienen las competencias que requieren las empresas.

Esto se está superando porque las compañías han iniciado cursos de capacitación para los que planean contratar.

Segundo, muchos individuos prefieren trabajar por su propia cuenta o en una empresa familiar, aunque su nivel de ingresos los ubique dentro del subempleo.

Tercero, los empleos no necesariamente están donde están los desempleados. En parte esto sucede en Lima, donde muchas personas no quieren pasar horas en un transporte público para llegar al centro laboral.

Hay regiones del país donde hay trabajo, pero faltan operarios, mientras que en otras, ocurre lo contrario.

El peligro es claro:

Si empieza una competencia por trabajadores se inicia una espiral de inflación por costo laboral.

CLAUDIO HERZKA, economista cofundador de Perú Económico del grupo Apoyo.

A CONTINUACIÓN EL PUNTO DE VISTA DE UN ECONOMISTA EXPERIMENTADO EN EL DESARROLLO EMPRESARIAL PERUANO:

Se está produciendo lo que aparenta ser un contrasentido.

Muchas empresas están empezando a tener problemas para contratar gente.

En tanto, las cifras del INEI señalan que hay un desempleo relativamente grande, y se sabe que hay mucho subempleo.

¿Cómo se explica esta situación?

Primero, muchas personas que buscan trabajo no tienen las competencias que requieren las empresas.

Esto se está superando porque las compañías han iniciado cursos de capacitación para los que planean contratar.

Segundo, muchos individuos prefieren trabajar por su propia cuenta o en una empresa familiar, aunque su nivel de ingresos los ubique dentro del subempleo.

Tercero, los empleos no necesariamente están donde están los desempleados. En parte esto sucede en Lima, donde muchas personas no quieren pasar horas en un transporte público para llegar al centro laboral.

Hay regiones del país donde hay trabajo, pero faltan operarios, mientras que en otras, ocurre lo contrario.

El peligro es claro:

Si empieza una competencia por trabajadores se inicia una espiral de inflación por costo laboral.

CLAUDIO HERZKA, economista cofundador de Perú Económico del grupo Apoyo.

22/10: SBS ENFRENTA LA ESPECULACIÓN CAMBIARIA.

La SBS anunció que fijará un límite a las operaciones con derivados de dólares (forward y swaps) que los clientes locales y extranjeros contratan con los bancos, para protegerse de los movimientos del tipo de cambio, o especular con los mismos.

El superintendente adjunto de riesgos de la SBS, Jorge Mogrovejo, dijo que el objetivo es que el saldo de forwards y otros derivados no exceda el 25% de su patrimonio efectivo o los S/. 500 millones(unos 178,95 millones de dólares).

Los bancos propondrían a la SBS que la medida sea menos rigurosa, fijando el límite en 30 o 35%.

El superintendente adjunto de riesgos de la SBS, Jorge Mogrovejo, dijo que el objetivo es que el saldo de forwards y otros derivados no exceda el 25% de su patrimonio efectivo o los S/. 500 millones(unos 178,95 millones de dólares).

Los bancos propondrían a la SBS que la medida sea menos rigurosa, fijando el límite en 30 o 35%.

22/10:ACERTADA MEDIDA MACROECONÓMICA DE REPERCUSIÓN MUNDIAL.

EE.UU. propuso hoy limitar el superávit o el déficit por cuenta corriente al 4% del PBI hacia 2015 como medida para acabar con los desequilibrios globales.

Según fuentes de la delegación surcoreana, la propuesta no ha sido bien recibida por gran parte de los ministros de Finanzas del G20 reunidos hoy en Gyeongju (Corea del Sur) pues no es bien vista por China y la India, en el lado de las economías emergentes, y de países industrializados como Japón y Alemania.

La reunión del G20, que termina mañana, intentará encontrar una salida a la guerra de divisas que amenaza la recuperación global y acentúa los desequilibrios entre economías.

Según fuentes de la delegación surcoreana, la propuesta no ha sido bien recibida por gran parte de los ministros de Finanzas del G20 reunidos hoy en Gyeongju (Corea del Sur) pues no es bien vista por China y la India, en el lado de las economías emergentes, y de países industrializados como Japón y Alemania.

La reunión del G20, que termina mañana, intentará encontrar una salida a la guerra de divisas que amenaza la recuperación global y acentúa los desequilibrios entre economías.

22/10u.U.CAROLINA DEL NORTE:DESCUBREN GEN CYP2E1

Hallan el gen del alcoholismo

BBC Ciencia

Científicos afirman que descubrieron un gen que explica por qué algunas personas sienten los efectos del alcohol más pronto que otras.

El gen parece ofrecer protección contra el alcoholismo.

Los investigadores de la Universidad de Carolina del Norte, en Estados Unidos, creen que entre 10% y 20% de la población posee una variante de este gen (llamado CYP2E1) que podría ofrecer cierta protección contra el alcoholismo.

Esto, dicen, se debe a que estas personas reaccionan más rápido al alcohol y por lo tanto tienen menos probabilidades de volverse adictas.

Los científicos explican en "Alcoholism: Clinical and Experimental Research" ("Alcoholismo: Investigación Clínica y Experimental"), que el estudio podría ayudar a combatir la adicción, pero no intenta conducir al desarrollo de una "forma barata de emborracharse".

Eventualmente, algunas personas podrían recibir medicamentos similares al gen CYP2E1 para volverlas más sensibles al alcohol. No se trata de lograr que se emborrachen más rápidamente, sino de evitar que beban hasta la embriaguez, afirman los investigadores.

"Descubrimos un gen que protege contra alcoholismo y que, además, tiene un efecto muy poderoso", dice el profesor Kirk Wilhelmsen, quien dirigió el estudio.

"Pero el alcoholismo es una enfermedad muy compleja y hay muchas razones complicadas por las cuales la gente bebe. Esta podría ser sólo una de esas razones", agrega.

Directo a la cabeza

El científico subraya que "obviamente estamos lejos de contar con un tratamiento, pero el gen que acabamos de descubrir nos dice mucho sobre cómo el alcohol afecta el cerebro".

El alcoholismo es una enfermedad muy compleja y hay muchas razones complicadas por las cuales la gente bebe. Ésta podría ser sólo una de esas razones

Prof. Kirk Wilhelmsen

La mayoría del alcohol que un individuo consume se descompone en el hígado, pero parte de la sustancia es metabolizada en el cerebro por un enzima que recibe instrucciones codificadas del gen CYP2E1.

Las personas que poseen la variante del gen descomponen el alcohol más rápidamente, lo cual explica por qué sienten los efectos de la bebida más pronto que los demás.

Los científicos hicieron este hallazgo analizando a más de 200 pares de estudiantes que eran hermanos y que tenían un padre o una madre con adicción al alcohol, pero que ellos mismos no tenían problemas de alcoholismo.

Los investigadores dieron a los alumnos una mezcla de alcohol de grano con bebida gaseosa, equivalente a cerca de tres bebidas alcohólicas estándar.

En intervalos regulares se les preguntó a los estudiantes si se sentían borrachos, sobrios, con sopor o despiertos.

Y después se compararon esos datos con los resultados de pruebas genéticas llevadas a cabo en los participantes.

Esto mostró que el CYP2E1 en el cromosoma 10 parece dictar si una persona puede beber sintiendo los efectos menos que otros.

También social

Se cree que entre el 10% y el 20% de la población posee el gen protector.

El profesor Wilhelmsen advierte que se necesitan más estudios para ver si el hallazgo puede ser utilizado para desarrollar nuevos tratamientos para combatir la adicción al alcohol.

"El hallazgo es interesante porque destaca un mecanismo totalmente nuevo de la forma como percibimos el alcohol cuando bebemos", afirma el investigador.

"El modelo convencional básicamente dice que el alcohol afecta cómo los neurotransmisores hacen su trabajo. Pero nuestro descubrimiento sugiere que esto es mucho más complejo".

Otros expertos dicen, sin embargo, que en el alcoholismo también deben considerarse otros aspectos, como los problemas sociales, que tienen un impacto en la enfermedad.

El profesor Colin Drummond, experto en adicción del Instituto de Psiquiatría de Londres, señala que es probable que se trate de una combinación de genes y medio ambiente.

"Es bien conocido que la dependencia del alcohol es un problema que a menudo surge en las familias", dice el experto.

Y agrega que, en el pasado, estudios mostraron que tener un padre alcohólico cuadruplica el riesgo de una persona de desarrollar un problema de alcoholismo.

Fuente: www.bbcmundo.com

BBC Ciencia

Científicos afirman que descubrieron un gen que explica por qué algunas personas sienten los efectos del alcohol más pronto que otras.

El gen parece ofrecer protección contra el alcoholismo.

Los investigadores de la Universidad de Carolina del Norte, en Estados Unidos, creen que entre 10% y 20% de la población posee una variante de este gen (llamado CYP2E1) que podría ofrecer cierta protección contra el alcoholismo.

Esto, dicen, se debe a que estas personas reaccionan más rápido al alcohol y por lo tanto tienen menos probabilidades de volverse adictas.

Los científicos explican en "Alcoholism: Clinical and Experimental Research" ("Alcoholismo: Investigación Clínica y Experimental"), que el estudio podría ayudar a combatir la adicción, pero no intenta conducir al desarrollo de una "forma barata de emborracharse".

Eventualmente, algunas personas podrían recibir medicamentos similares al gen CYP2E1 para volverlas más sensibles al alcohol. No se trata de lograr que se emborrachen más rápidamente, sino de evitar que beban hasta la embriaguez, afirman los investigadores.

"Descubrimos un gen que protege contra alcoholismo y que, además, tiene un efecto muy poderoso", dice el profesor Kirk Wilhelmsen, quien dirigió el estudio.

"Pero el alcoholismo es una enfermedad muy compleja y hay muchas razones complicadas por las cuales la gente bebe. Esta podría ser sólo una de esas razones", agrega.

Directo a la cabeza

El científico subraya que "obviamente estamos lejos de contar con un tratamiento, pero el gen que acabamos de descubrir nos dice mucho sobre cómo el alcohol afecta el cerebro".

El alcoholismo es una enfermedad muy compleja y hay muchas razones complicadas por las cuales la gente bebe. Ésta podría ser sólo una de esas razones

Prof. Kirk Wilhelmsen

La mayoría del alcohol que un individuo consume se descompone en el hígado, pero parte de la sustancia es metabolizada en el cerebro por un enzima que recibe instrucciones codificadas del gen CYP2E1.

Las personas que poseen la variante del gen descomponen el alcohol más rápidamente, lo cual explica por qué sienten los efectos de la bebida más pronto que los demás.

Los científicos hicieron este hallazgo analizando a más de 200 pares de estudiantes que eran hermanos y que tenían un padre o una madre con adicción al alcohol, pero que ellos mismos no tenían problemas de alcoholismo.

Los investigadores dieron a los alumnos una mezcla de alcohol de grano con bebida gaseosa, equivalente a cerca de tres bebidas alcohólicas estándar.

En intervalos regulares se les preguntó a los estudiantes si se sentían borrachos, sobrios, con sopor o despiertos.

Y después se compararon esos datos con los resultados de pruebas genéticas llevadas a cabo en los participantes.

Esto mostró que el CYP2E1 en el cromosoma 10 parece dictar si una persona puede beber sintiendo los efectos menos que otros.

También social

Se cree que entre el 10% y el 20% de la población posee el gen protector.

El profesor Wilhelmsen advierte que se necesitan más estudios para ver si el hallazgo puede ser utilizado para desarrollar nuevos tratamientos para combatir la adicción al alcohol.

"El hallazgo es interesante porque destaca un mecanismo totalmente nuevo de la forma como percibimos el alcohol cuando bebemos", afirma el investigador.

"El modelo convencional básicamente dice que el alcohol afecta cómo los neurotransmisores hacen su trabajo. Pero nuestro descubrimiento sugiere que esto es mucho más complejo".

Otros expertos dicen, sin embargo, que en el alcoholismo también deben considerarse otros aspectos, como los problemas sociales, que tienen un impacto en la enfermedad.

El profesor Colin Drummond, experto en adicción del Instituto de Psiquiatría de Londres, señala que es probable que se trate de una combinación de genes y medio ambiente.

"Es bien conocido que la dependencia del alcohol es un problema que a menudo surge en las familias", dice el experto.

Y agrega que, en el pasado, estudios mostraron que tener un padre alcohólico cuadruplica el riesgo de una persona de desarrollar un problema de alcoholismo.

Fuente: www.bbcmundo.com

22/10:G-20 VS. LA GUERRA CAMBIARIA MUNDIAL.

GRUPO DE 20 PAÍSES MÁS DESARROLLADOS ESTUDIA FRENAR DEVALUACIONES.

Los miembros del G-20 deberían apuntar a reducir sus actuales desequilibrios contables por debajo de porcentajes específicos de su PIB.

Monedas en la mira del G-20.

Alerta de riesgo monetario en Asia.

Líderes de bancos centrales en China.

Desciende el valor del dólar.

"Los países con monedas subvaluadas y reservas preventivas adecuadas necesitan permitir que sus tasas cambiarias se ajusten a niveles consistentes". - Timothy Geithner, secretario del Tesoro de Estados Unidos.

Los ministros de finanzas y representantes de los bancos centrales de las principales economías del Grupo de los 20 se reúnen en Corea del Sur en un intento por frenar las continuas devaluaciones de moneda y evitar así la actual guerra de divisas.

“Estamos tratando de lograr un plan de acción que evite la tentación por parte de algunos países de proteger sus monedas en formas diferentes”, explica Jim Flaherty, ministro de Finanzas de Canadá y presidente del G20.

Con la devaluación de las monedas vista las semanas anteriores los bancos centrales buscan ganar una ventaja comercial al hacer sus exportaciones menos caras.

De esta forma el G20 pretende establecer un marco común de cooperación que no altere la recuperación económica mundial.

"Los países emergentes del G20 con monedas significativamente subvaluadas y reservas preventivas adecuadas necesitan permitir que sus tasas cambiarias se ajusten completamente con el tiempo a niveles consistentes con los fundamentos económicos", manifestó el secretario del Tesoro de Estados Unidos Timothy Geithner, cuya postura fue remitida antes de que comenzaran las conversaciones en la ciudad de Gyeongju, donde se espera que los líderes permanezcan dos días.

Los miembros del G20 deberían apuntar a reducir sus actuales desequilibrios contables por debajo de porcentajes específicos de su PIB, agregó el secretario del Tesoro.

China, Rusia, Alemania y Arabia Saudita registran superávits comerciales por encima del límite planteado, mientras que Estados Unidos presenta un déficit de alrededor del 3 por ciento de su PIB.

La convocatoria se produce en mitad de varias discusiones, como las acontecidas entre el gobierno de Corea del Sur y Japón, después de que este último cuestionara la competencia monetaria del primero.

Paralelamente, el departamento del Tesoro de Estados Unidos estudia si China está manipulando su moneda, lo que podría generar un nuevo debate.

Fuente: www.voanoticias.com

Los miembros del G-20 deberían apuntar a reducir sus actuales desequilibrios contables por debajo de porcentajes específicos de su PIB.

Monedas en la mira del G-20.

Alerta de riesgo monetario en Asia.

Líderes de bancos centrales en China.

Desciende el valor del dólar.

"Los países con monedas subvaluadas y reservas preventivas adecuadas necesitan permitir que sus tasas cambiarias se ajusten a niveles consistentes". - Timothy Geithner, secretario del Tesoro de Estados Unidos.

Los ministros de finanzas y representantes de los bancos centrales de las principales economías del Grupo de los 20 se reúnen en Corea del Sur en un intento por frenar las continuas devaluaciones de moneda y evitar así la actual guerra de divisas.

“Estamos tratando de lograr un plan de acción que evite la tentación por parte de algunos países de proteger sus monedas en formas diferentes”, explica Jim Flaherty, ministro de Finanzas de Canadá y presidente del G20.

Con la devaluación de las monedas vista las semanas anteriores los bancos centrales buscan ganar una ventaja comercial al hacer sus exportaciones menos caras.

De esta forma el G20 pretende establecer un marco común de cooperación que no altere la recuperación económica mundial.

"Los países emergentes del G20 con monedas significativamente subvaluadas y reservas preventivas adecuadas necesitan permitir que sus tasas cambiarias se ajusten completamente con el tiempo a niveles consistentes con los fundamentos económicos", manifestó el secretario del Tesoro de Estados Unidos Timothy Geithner, cuya postura fue remitida antes de que comenzaran las conversaciones en la ciudad de Gyeongju, donde se espera que los líderes permanezcan dos días.

Los miembros del G20 deberían apuntar a reducir sus actuales desequilibrios contables por debajo de porcentajes específicos de su PIB, agregó el secretario del Tesoro.

China, Rusia, Alemania y Arabia Saudita registran superávits comerciales por encima del límite planteado, mientras que Estados Unidos presenta un déficit de alrededor del 3 por ciento de su PIB.

La convocatoria se produce en mitad de varias discusiones, como las acontecidas entre el gobierno de Corea del Sur y Japón, después de que este último cuestionara la competencia monetaria del primero.

Paralelamente, el departamento del Tesoro de Estados Unidos estudia si China está manipulando su moneda, lo que podría generar un nuevo debate.

Fuente: www.voanoticias.com

jueves, 21 de octubre de 2010

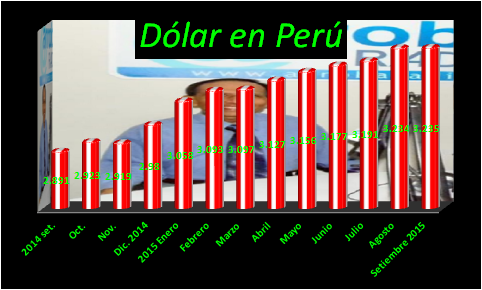

21/10: DÓLAR EN EL PERÚ Y EL MUNDO

La moneda estadounidense se cotizó a 2.794 soles la venta al cierre de sus operaciones.

El nuevo sol bajó levemente el jueves, debido a compras de dólares de bancos ante los vencimientos de contratos a futuro y en línea con sus pares de la región preocupadas por posibles medidas cambiarias.

El sol cayó un 0.07% a 2.793/2.794 unidades por dólar, frente a las 2.791/2.792 unidades del miércoles . En lo que va del año, la moneda peruana acumula una ganancia del 3.22%. El monto negociado fue de 538.5 millones de dólares.

“El sol cerró con baja en medio de caídas generalizadas de las principales monedas de la región y una recuperación del dólar a nivel global”, dijo un agente de cambios.

La moneda peruana siguió la tendencia a la baja del real de Brasil, el peso colombiano y el peso chileno ante la expectativa del mercado cambiario de que los Gobiernos implementen medidas para frenar la fuerte apreciación de sus monedas.

En Perú, surgieron expectativas de que el Gobierno implementaría medidas para frenar el flujo de capitales del exterior de corto plazo.

Ello, luego de que un proyecto de la Superintendencia de Banca y Seguros (SBS) planteara establecer un límite a las posiciones en instrumentos de derivados en dólares de corto plazo, con el fin de evitar una mayor apreciación del sol , que alcanzó recientemente un máximo de dos años.

“La tendencia apreciatoria (del sol) obedece a los sólidos fundamentos de la economía peruana, y a la mayor entrada de dólares a la economía gracias a las mayores exportaciones y mayores inversiones privadas”, refirió el analista José Razuri de la consultora Maximixe.

Según una fuente del mercado, las compras de dólares de los bancos por “los vencimientos en el mercado de forward y demandas puntuales de clientes locales también ayudaron a levantar la cotización del billete verde”.

A nivel global, el índice dólar , que mide el comportamiento del billete verde contra una cesta de monedas de referencia, subía un 0.35%, luego de que las nuevas solicitudes de subsidio por desempleo en Estados Unidos cayeran más de lo esperado en la última semana.

En Lima, el Banco Central abrió el jueves cuatro depósitos a diferentes plazos por un monto total de 4,721.4 millones de soles. El ente emisor estimó una liquidez inicial de 4,890 millones de soles.

El banco también ha buscado frenar el repunte del sol interviniendo agresivamente en el mercado cambiario. El tipo de cambio en el mercado informal marcó los 2.790/2.792 soles por dólar.

El nuevo sol bajó levemente el jueves, debido a compras de dólares de bancos ante los vencimientos de contratos a futuro y en línea con sus pares de la región preocupadas por posibles medidas cambiarias.

El sol cayó un 0.07% a 2.793/2.794 unidades por dólar, frente a las 2.791/2.792 unidades del miércoles . En lo que va del año, la moneda peruana acumula una ganancia del 3.22%. El monto negociado fue de 538.5 millones de dólares.

“El sol cerró con baja en medio de caídas generalizadas de las principales monedas de la región y una recuperación del dólar a nivel global”, dijo un agente de cambios.

La moneda peruana siguió la tendencia a la baja del real de Brasil, el peso colombiano y el peso chileno ante la expectativa del mercado cambiario de que los Gobiernos implementen medidas para frenar la fuerte apreciación de sus monedas.

En Perú, surgieron expectativas de que el Gobierno implementaría medidas para frenar el flujo de capitales del exterior de corto plazo.

Ello, luego de que un proyecto de la Superintendencia de Banca y Seguros (SBS) planteara establecer un límite a las posiciones en instrumentos de derivados en dólares de corto plazo, con el fin de evitar una mayor apreciación del sol , que alcanzó recientemente un máximo de dos años.

“La tendencia apreciatoria (del sol) obedece a los sólidos fundamentos de la economía peruana, y a la mayor entrada de dólares a la economía gracias a las mayores exportaciones y mayores inversiones privadas”, refirió el analista José Razuri de la consultora Maximixe.

Según una fuente del mercado, las compras de dólares de los bancos por “los vencimientos en el mercado de forward y demandas puntuales de clientes locales también ayudaron a levantar la cotización del billete verde”.

A nivel global, el índice dólar , que mide el comportamiento del billete verde contra una cesta de monedas de referencia, subía un 0.35%, luego de que las nuevas solicitudes de subsidio por desempleo en Estados Unidos cayeran más de lo esperado en la última semana.

En Lima, el Banco Central abrió el jueves cuatro depósitos a diferentes plazos por un monto total de 4,721.4 millones de soles. El ente emisor estimó una liquidez inicial de 4,890 millones de soles.

El banco también ha buscado frenar el repunte del sol interviniendo agresivamente en el mercado cambiario. El tipo de cambio en el mercado informal marcó los 2.790/2.792 soles por dólar.

Suscribirse a:

Entradas (Atom)